Cos’è un ETF?

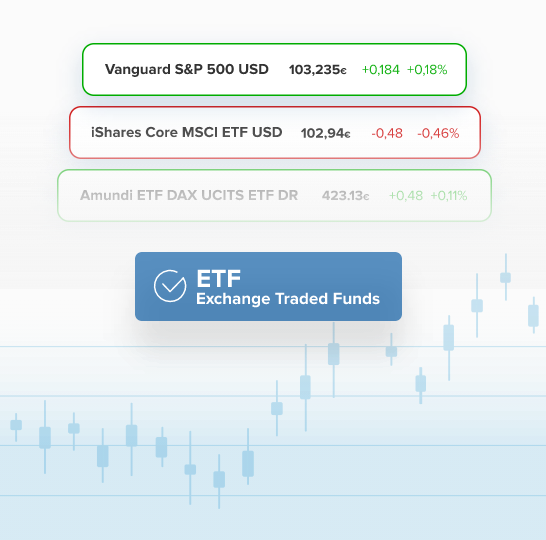

Gli ETF (Exchange Traded Funds) sono fondi di investimento quotati in borsa che replicano la performance di un indice specifico. Ti permettono di investire in modo semplice, trasparente e a costi ridotti su indici azionari, obbligazionari, monetari o altri. Sono quotati in Borsa, proprio come le azioni: puoi acquistarli e venderli in tempo reale, con piena visibilità sulla composizione e sull’andamento del tuo investimento.

Scarica il manuale per approfondire i vantaggi degli ETF e come iniziare ad investire in modo consapevole.

L’offerta ETF di Fineco

Negli ultimi anni gli ETF (Exchange Traded Funds) si stanno affermando come una delle soluzioni più apprezzate dagli investitori moderni: strumenti flessibili, trasparenti ed efficienti, adatti a costruire portafogli ben diversificati.

Fineco mette a disposizione una vasta gamma di ETF per ogni esigenza di investimento, tra cui:

ETF AZIONARI

Replicano indici di Borsa nazionali e internazionali (es. MSCI World, S&P 500, FTSE MIB), offrendo ampia esposizione ai mercati globali o a specifici settori.

ETF OBBLIGAZIONARI

Consentono di investire in titoli di Stato e obbligazioni societarie, con focus su aree geografiche o scadenze specifiche (es. Treasury USA, obbligazioni europee investment grade).

ETF MONETARI

Strumenti a bassa volatilità, ideali per una gestione prudente della liquidità, grazie alla replica del mercato monetario a breve termine.

Due opportunità di investimento in ETF

Scopri due modi per valorizzare ETF azionari, obbligazionari e monetari selezionati.

ETF a zero commissioni

Oltre 800 ETF di grandi case di investimento, acquistabili senza costi di negoziazione, anche tramite PAC.

SCOPRI GLI ETF IN PROMO

ETF tematici

Con Fineco AM puoi investire nei settori chiave del futuro: energia pulita, innovazione tecnologica, salute, sicurezza digitale e sostenibilità.

SCOPRI GLI ETF TEMATICIDue modalità per investire in ETF

Tutto in un’unica soluzione

Scegli gli ETF che più si adattano alla tua strategia e investi secondo il tuo budget.

Con il Piano di Accumulo Replay

Investi poco per volta in modo automatico con il Piano di Accumulo del Capitale (PAC) firmato Fineco.

Replay: il PAC Fineco in tre step

Il Piano di Accumulo (PAC) è una strategia di investimento che permette di costruire gradualmente un capitale in modo flessibile e con costi contenuti, attraverso acquisti periodici di ETF ma anche di ETC e ETN.

Il Piano Replay è il PAC automatico di Fineco, anche a zero commissioni di acquisto su una vasta gamma di ETF. Ecco come funziona:

1. Scegli gli ETP (ETF/ETC/ETN)

Seleziona uno o più ETP per creare la tua strategia e investire sui principali settori o mercati internazionali, scegliendo quando investire con la massima libertà: una o due volte al mese, oppure una volta ogni tre mesi.

2. Scegli come investire

- Per quantità: decidi quanti strumenti acquistare periodicamente.

- Per importo: indica un importo di riferimento.

- Per bilanciamento: assegna un peso %, che rimane costante, ad ogni ETP.

3. Il PAC Replay effettua l’investimento in automatico

Al resto pensiamo noi! Replay effettuerà l’investimento in automatico, prelevando i fondi necessari direttamente dal tuo conto.

Crea il tuo PAC senza commissioni d’acquisto

Scegli tra oltre 800 ETF in promozione!

Con Fineco puoi diversificare il tuo portafoglio inserendo in un piano di accumulo ETF senza commissioni di acquisto: hai oltre 800 ETF in promozione tra cui scegliere, suddivisi per settore, area geografica o emittente, per personalizzare la tua strategia di investimento. Regolamenti

Con il tuo Piano Replay più ETP inserisci, meno spendi:

anche quelli non in promozione diventano più convenienti.

1 ETP

2,95€/periodo

4 ETP

6,95€/periodo

10 ETP

13,95€/periodo

UNDER 30

0€

spese/periodo

Sia sul Conto Fineco che sul Conto Trading.

Le caratteristiche degli ETF

DIVERSIFICAZIONE

Accedi a un ampio paniere di titoli con un solo strumento.

FLESSIBILITÀ E LIQUIDITÀ

Compra e vendi in tempo reale durante gli orari di Borsa, in base ai tuoi obiettivi.

TRASPARENZA

Gli ETF replicano un indice: conosci gli asset inclusi nell’ETF e in quale proporzione.

COSTI CONTENUTI

Gestione passiva = commissioni spesso più basse rispetto ai fondi attivi.

ACCESSO TEMATICO

Investi facilmente in settori come tecnologia, energia, salute, cybersecurity e altro.

Gli ETF (Exchange Traded Funds) racchiudono in un unico strumento finanziario, la trasparenza e la flessibilità di un titolo azionario, unite all'elevata diversificazione raggiungibile con un investimento in un fondo comune.

Ogni scelta di investimento richiede un’attenta valutazione rispetto ai propri obiettivi finanziari e profilo di rischio.

Scopri le commissioni

CONTO FINECO

Nuovo cliente? Pricing speciale

9,95€/$

per ordine su ETF Italia, Europa e USA nel mese di apertura conto e in quello successivo.

Franklin Templeton, Fidelity, Fineco Asset Management, iShares, Xtrackers e Amundi

0€

0 commissioni di negoziazione per ordini in acquisto, sia per Conto Fineco che per Conto Trading.

ETF, ETC, ETN Italia/Europa

min 2,95€ - max 19€

Fascia commissionale decrescente in base all’operatività e alle commissioni generate nel mese.

ETF, ETC, ETN USA

min 3,95$ - max 12,95$

Fascia commissionale decrescente in base all’operatività e alle commissioni generate nel mese.

ETF, ETC, ETN Italia/Europa

0,19%

del controvalore dell’ordine min 2,95€ - max 19€

Per gli strumenti in divisa diversa da Euro, in assenza di Multicurrency per tale divisa, è applicato uno spread sul cambio applicato all'operazione. Commissioni valide per il Conto Fineco. Per il Conto Trading si applica un piano commissionale differente. Scopri

Under 30? Condizioni speciali per gli ETF

Investi con i vantaggi dedicati ai giovani:

- ETF Italia: 2,95€ per ordine

- PAC in ETF a 0 spese

Crea la tua strategia con ETF a zero commissioni

Investi e diversifica con più di 800 ETF di Franklin Templeton, Fidelity, Fineco Asset Management1, iShares, Xtrackers e Amundi senza commissioni di negoziazione per ordini di acquisto. Regolamenti

1ETF Fineco AM che promuovono caratteristiche ESG: comparti classificati come Articolo 8 SFDR. Secondo la SFDR - Sustainable Finance Disclosure Regulation dell’Unione Europea si classificano come Articolo 8 quei fondi che promuovono, tra le altre caratteristiche, quelle ambientali o sociali, o una loro combinazione, a condizione che le imprese in cui gli investimenti sono effettuati rispettino prassi di buona governance.

Fonte: Fineco Asset Management, Ottobre 2022.

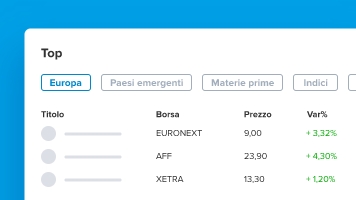

Gli strumenti per un trading su ETF

Tutto ciò di cui hai bisogno per trovare gli strumenti giusti e investire al meglio. Entra nell’area riservata ai titolari di conto corrente Fineco ed esplora la sezione ETF. Fineco ti permette di investire su un'offerta amplissima di ETF (Exchange Traded Funds). Semplici da gestire e negoziare, trasparenti e efficienti, per operare con un click su Paesi, indici o settori.

Scheda ETF

Tutte le informazioni sul prodotto con quotazioni in tempo reale, grafici interattivi, composizione asset e rendimenti. In più, strumenti di analisi tecnica e commenti degli analisti.

ETF center

Qui potrai cercare, confrontare e analizzare centinaia di ETF per trovare quelli più adatti a te.

Ricerca e confronta ETF

Qui puoi filtrare gli ETF offerti in base ai criteri impostati e confrontarli fra loro.

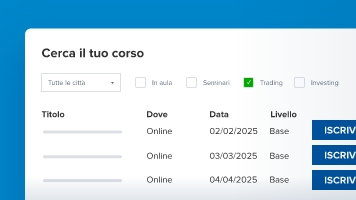

Formazione ETF

Scopri la nostra offerta di formazione trading: iscriviti ai prossimi webinar a tema ETF e guarda i contenuti gratuiti su Exchange Traded Funds.

Domande? Siamo qui per aiutarti

Gli ETF, o Exchange Traded Funds, sono fondi comuni di investimento che vengono negoziati in borsa come azioni. Sono progettati per replicare l’andamento di un indice di mercato specifico, come l’S&P 500, il FTSE 100 o altri indici di settore o regione. In altre parole, un ETF cerca di seguire fedelmente le performance di un determinato indice di riferimento (benchmark).

Ciò che distingue gli ETF da altri fondi comuni di investimento è la loro modalità di negoziazione in borsa. Gli investitori possono comprare o vendere quote di un ETF sulla borsa durante l’orario di negoziazione al prezzo di mercato, proprio come farebbero con le azioni di una società.

Dall’altra parte, come i normali fondi comuni di investimento, gli ETF consentono, con un’unica transazione, di detenere un portafoglio molto ben diversificato. In sostanza, un ETF offre all’investitore la trasparenza e flessibilità di un’azione e consente di ottenere un’esposizione diversificata a un intero indice, senza dover acquistare ogni singolo titolo dell’indice stesso.

Inoltre, gli ETF spesso hanno costi di gestione più bassi rispetto ad altri veicoli di investimento, poiché seguono un indice passivamente, anziché essere gestiti attivamente da un team di gestori di fondi.

Esistono anche degli ETF attivi, una categoria di ETF che, a differenza dei tradizionali ETF passivi, sono gestiti attivamente da un team di gestori. Questi fondi combinano le caratteristiche degli ETF tradizionali con quelle dei fondi di investimento gestiti attivamente.

In sintesi, gli ETF sono strumenti finanziari che offrono agli investitori un modo efficiente e flessibile per ottenere una diversificazione istantanea e replicare le performance di un indice specifico attraverso la negoziazione in borsa.

La scelta dipende dalle esigenze specifiche di ciascun investitore, dal proprio profilo di rischio e dai propri obiettivi finanziari. Gli ETF sono progettati per replicare specifici indici di mercato, settori o classi di asset, quindi la scelta dell’ETF dipenderà dalla strategia di investimento individuale.

Ecco alcuni passaggi che puoi seguire per selezionare un ETF.

Definisci i tuoi obiettivi. Prima di tutto, stabilisci chiaramente i tuoi obiettivi finanziari. Ad esempio, hai intenzione di investire a lungo termine per la pensione, o stai cercando opportunità a breve termine? Vuoi esposizione a un mercato azionario specifico, obbligazioni, materie prime o altro?

Analizza il profilo di rischio. Valuta il tuo livello di tolleranza al rischio. Gli ETF possono variare in termini di volatilità in base alla classe di asset che replicano. Ad esempio, gli ETF azionari possono essere più volatili rispetto a quelli obbligazionari.

Esamina le commissioni e i costi. Considera i costi associati all’ETF, inclusi i costi di gestione annuale (Total Expense Ratio) e le commissioni di negoziazione. Cerca ETF con costi contenuti per massimizzare il tuo rendimento netto.

Controlla la liquidità. La liquidità è importante quando si sceglie un ETF, poiché influisce sulla facilità con cui puoi comprare o vendere le tue quote. ETF più liquidi tendono ad avere spread più stretti tra il prezzo di acquisto e il prezzo di vendita.

Esamina le performance passate. Sebbene le performance passate non garantiscano risultati futuri, puoi esaminare come l’ETF ha performato in passato per ottenere un’idea della sua stabilità e del suo rendimento nel tempo.

Diversifica. Se stai cercando di diversificare il tuo portafoglio, potresti considerare ETF che offrono esposizione a settori o regioni geografiche differenti.

Ricerca l’indice sottostante. Capire l’indice sottostante che l’ETF cerca di replicare è essenziale. Verifica se l’indice è adatto ai tuoi obiettivi e se rappresenta accuratamente il segmento di mercato che desideri coprire.

Gli ETF possiedono caratteristiche e proprietà che li rendono un prodotto appetibile per gli investitori privati ed istituzionali, ma le principali possono ricondursi ad un'elevata efficienza e trasparenza: maggiore efficienza non solo perché gli ETF hanno commissioni di gestione basse ma anche perché il loro particolare design permette di evitare molti dei costi in cui incorrono le gestioni attive. Gli ETF, infatti, si caratterizzano per costi di gestione spesso inferiori all’1%.

Gli ETF si caratterizzano anche per la loro trasparenza poiché permettono a coloro che vi investono di conoscere come sarà investito il proprio denaro: esposizione settoriale, geografica, ma anche i singoli titoli ed il loro peso in portafoglio.

Attraverso l'acquisto di un ETF l'investitore privato può di norma aumentare la diversificazione del proprio portafoglio attraverso un'unica transazione e può, attraverso le quotazioni di mercato, monitorare in qualsiasi momento della seduta di negoziazione il valore del proprio investimento.

Un Exchange Traded Fund (ETF) è progettato per replicare l’andamento di un indice di mercato specifico, che può essere un indice azionario, obbligazionario o di altri asset finanziari. Gli ETF sono fondamentalmente fondi comuni di investimento che vengono negoziati in borsa come azioni. Vediamo le principali funzioni di un ETF.

- Replica dell’indice. L’obiettivo principale di un ETF è seguire fedelmente le performance di un indice di riferimento specifico. Ad esempio, se un ETF segue l’S&P 500, il suo obiettivo è riflettere l’andamento complessivo delle 500 società incluse in quell’indice.

- Diversificazione. Gli ETF offrono agli investitori un modo efficiente per ottenere una diversificazione istantanea. Acquistando quote di un ETF, gli investitori ottengono esposizione a un portafoglio diversificato di asset sottostanti, riducendo così il rischio associato a investire in singoli titoli.

- Negoziazione in Borsa. Una caratteristica distintiva degli ETF è la loro negoziabilità in Borsa. Gli investitori possono acquistare e vendere quote di un ETF durante l’orario di negoziazione come se stessero scambiando azioni. Ciò fornisce flessibilità agli investitori, consentendo loro di entrare e uscire dal mercato in qualsiasi momento durante la giornata di negoziazione.

- Liquidità. Grazie alla loro negoziabilità in Borsa, gli ETF sono generalmente più liquidi rispetto ad altri fondi comuni di investimento. La liquidità si riferisce alla facilità con cui un investitore può comprare o vendere un’attività senza influire significativamente sul suo prezzo di mercato.

- Costi contenuti. Gli ETF spesso presentano costi di gestione più bassi rispetto ad altri veicoli di investimento, specialmente rispetto ai fondi gestiti attivamente. Poiché molti ETF seguono passivamente un indice anziché essere gestiti attivamente, i costi di gestione possono essere ridotti.

In sintesi, un ETF offre un modo efficiente, trasparente e liquido per gli investitori di ottenere esposizione a un determinato segmento di mercato, replicando l’andamento di un indice di riferimento specifico.

ETF, ETC ed ETN sono tutti strumenti finanziari appartenenti alla categoria degli Exchange Traded Products (ETP), ma presentano differenze in alcune caratteristiche e rischi associati. In particolare:

ETF (Exchange Traded Fund)

Sono una particolare tipologia di OICR con due principali caratteristiche: sono negoziati in Borsa come un’azione; possono avere come obiettivo di investimento quello di replicare l’indice al quale si riferiscono (benchmark) attraverso una gestione totalmente passiva o possono essere a gestione attiva.

ETN (Exchange Traded Note)/ETC (Exchange Traded Commodities)

Sono strumenti finanziari derivati emessi da una società veicolo a fronte dell’investimento diretto dell’emittente nel sottostante (quale ad esempio: un indice azionario, obbligazionario, di valute o singole valute, tassi ecc.) o in contratti derivati sul medesimo. Gli ETN ed ETC sono titoli senza scadenza e non vengono considerati OICR.

Il prezzo degli ETN/ETC è, pertanto, legato direttamente o indirettamente all’andamento del sottostante. Il criterio che distingue gli ETN dagli ETC è esclusivamente la natura del sottostante: quando è una materia prima ci si riferisce agli ETC, mentre in tutti gli altri casi agli ETN.

In breve, mentre gli OICR rappresentano strumenti di investimento collettivi gestiti in modo attivo o passivo, ETC ed ETN sono più specifici nella loro esposizione, concentrati su singoli asset o indici.

Gli Exchange Traded Funds (ETF), gli Exchange Traded Commodities (ETC) e gli Exchange Traded Notes (ETN) possono essere classificati in vari modi in base ai loro obiettivi di investimento e alla classe di asset che replicano. Tuttavia, una classificazione comune si basa sulla tipologia di asset sottostante. In particolare:

ETF azionari: Gli ETF azionari investono principalmente in azioni di società quotate in Borsa. Possono essere focalizzati su un indice azionario specifico, un settore industriale, una regione geografica o una categoria di capitalizzazione (come large-cap o small-cap).

ETF obbligazionari: Gli ETF obbligazionari hanno come sottostanti una gamma di obbligazioni. Queste possono includere titoli di stato, obbligazioni societarie, titoli municipali, obbligazioni ad alto rendimento (high yield), obbligazioni di mercati emergenti, e altre categorie di debito. La composizione specifica di un ETF obbligazionario dipenderà dalla strategia di investimento e dall’indice di riferimento che l’ETF si propone di replicare.

ETF settoriali: Gli ETF settoriali si concentrano su un settore o un segmento industriale specifico e vengono utilizzati anche per la rotazione degli investimenti tra i settori durante i cicli economici.

ETC (materie prime): Gli Exchange Traded Commodities (ETC) forniscono esposizione a materie prime fisiche o futures. Gli ETC offrono esposizione a beni fisici come metalli, energia e prodotti agricoli, e possono includere oro, petrolio, argento, grano e altri. Invece di investire direttamente in materie prime, questi strumenti replicano l'andamento dei loro prezzi attraverso contratti futures, prodotti derivati o, in rari casi, possedendo fisicamente la commodity. Sono strumenti utili per diversificare i portafogli, proteggersi dall'inflazione o speculare sulle variazioni dei prezzi delle materie prime.

ETN cripto: Sono delle Exchange Traded Note che seguono il valore di una specifica criptovaluta o di un indice di criptovalute. Gli ETN con sottostante Cripto consentono agli investitori di ottenere esposizione alle criptovalute senza doverle possedere direttamente. Il loro valore segue il movimento del prezzo della criptovaluta di riferimento.

ETN leveraged: Sono Exchange Traded Note che mirano a seguire l’andamento di un indice di riferimento (benchmark), ma cercando di amplificare i movimenti percentuali utilizzando la leva finanziaria. ETN inverse: Sono Exchange Traded Note strutturate in modo tale che venga seguito l'andamento opposto di un indice sottostante. Pertanto, guadagnano valore quando l'indice di riferimento perde valore e viceversa. Generalmente, sono utilizzati dagli investitori per ottenere profitti in mercati ribassisti, ma comportano il rischio di perdite significative in mercati rialzisti.

Oltre a questi, ci sono anche altri tipi di ETF, ETC ed ETN. Ad esempio gli ETF che seguono indici di settore specifici o che replicano indici di mercati emergenti. La scelta del sottostante o strumento dipenderà dalle preferenze individuali dell'investitore, dagli obiettivi di investimento e dalla visione del mercato.

Gli Exchange Traded Funds (ETF) offrono diversi vantaggi, ma come qualsiasi forma di investimento, comportano anche alcuni rischi che gli investitori dovrebbero prendere in considerazione. Alcuni dei principali rischi associati agli ETF includono:

- Rischio di mercato. Gli ETF seguono l'andamento di un indice di mercato o di un asset specifico. Pertanto, sono soggetti ai rischi di mercato associati a tali indici. Se l'indice sottostante subisce una perdita di valore, anche l'ETF lo farà.

- Rischio di liquidità. La liquidità si riferisce alla facilità con cui è possibile comprare o vendere un'attività senza influire significativamente sul suo prezzo. Alcuni ETF, specialmente quelli che seguono mercati meno liquidi o asset meno negoziati, potrebbero avere una liquidità limitata, il che potrebbe causare spread più ampi tra il prezzo di acquisto e il prezzo di vendita.

- Rischio di tracking error. Il tracking error misura la differenza tra le performance dell'ETF e quelle dell'indice di riferimento che l'ETF intende replicare*. Fattori come costi di gestione, commissioni e differenze temporali possono contribuire al tracking error. Un tracking error elevato potrebbe significare che l'ETF non replica fedelmente le performance dell'indice. Nel caso degli ETF a gestione attiva che intendono deviare dall'andamento dell'indice di riferimento per ottenere rendimenti superiori, il tracking error può essere più elevato rispetto agli ETF a gestione passiva.

- Rischio di settore o regione. Gli ETF che seguono un settore specifico o una regione geografica possono essere influenzati dalle condizioni economiche, politiche o di mercato di quel settore o di quella regione. Se tali condizioni subiscono una significativa variazione, l'ETF potrebbe essere influenzato di conseguenza.

È importante che gli investitori comprendano appieno questi rischi e valutino attentamente se gli ETF sono adatti al proprio profilo di rischio e agli obiettivi di investimento. Diversificare il proprio portafoglio e fare ricerche approfondite prima di investire sono buone pratiche per mitigare alcuni di questi rischi.

Gli Exchange Traded Funds (ETF) offrono diversi vantaggi che li rendono attraenti per molti investitori. Ecco alcuni dei principali vantaggi degli ETF:

- Diversificazione. Gli ETF offrono agli investitori la possibilità di diversificare il proprio portafoglio attraverso l’acquisto di una singola quota. Poiché molti ETF replicano indici diversificati, gli investitori possono ottenere esposizione a una vasta gamma di asset, riducendo il rischio associato a investire in singoli titoli.

- Liquidità. Gli ETF sono negoziati in Borsa, il che significa che possono essere acquistati o venduti durante l’orario di negoziazione come le azioni ordinarie. Questa caratteristica offre agli investitori maggiore flessibilità nel gestire il proprio portafoglio, consentendo loro di entrare o uscire dal mercato in qualsiasi momento durante la giornata di trading.

- Trasparenza. Poiché molti ETF seguono un indice specifico, gli investitori conoscono esattamente quali asset sono inclusi nell’ETF e in quale proporzione. Questa caratteristica offre agli investitori una chiara visione del contenuto del loro investimento.

- Costi contenuti. Gli ETF tendono ad avere costi di gestione inferiori rispetto a molti fondi comuni di investimento attivamente gestiti. In parte, ciò è dovuto al fatto che molti ETF seguono passivamente un indice anziché essere soggetti a una modalità di gestione attiva. I costi inferiori possono contribuire a massimizzare i rendimenti netti per gli investitori.

- Accesso a settori specifici. Gli ETF consentono agli investitori di accedere facilmente a mercati o settori specifici che potrebbero essere difficili da raggiungere attraverso altri strumenti finanziari. Ad esempio, esistono ETF che seguono settori specifici, mercati emergenti, materie prime e molto altro.

In sintesi, gli ETF offrono diversi vantaggi, tra cui la diversificazione, la liquidità, la trasparenza e costi contenuti. Tuttavia, è importante notare che gli investitori dovrebbero comunque valutare attentamente la loro idoneità in base ai propri obiettivi finanziari e al profilo di rischio.

Gli Exchange Traded Funds (ETF) e i fondi comuni di investimento sono entrambi veicoli di investimento collettivo, ma ci sono alcune differenze chiave nella loro struttura, modalità di negoziazione e gestione. Ecco una panoramica delle principali differenze tra ETF e fondi comuni di investimento.

- Modalità di negoziazione

ETF (Exchange Traded Fund). Gli ETF sono negoziati in borsa proprio come azioni. Possono essere acquistati o venduti durante l’orario di negoziazione, e i loro prezzi possono fluttuare in tempo reale durante la giornata. Gli investitori acquistano o vendono quote di un ETF tramite un intermediario in borsa, proprio come fanno con l’acquisto o la vendita di azioni.

Fondi comuni di investimento. I fondi comuni di investimento sono acquistati o venduti direttamente dalla società di gestione del fondo e le transazioni avvengono generalmente una volta al giorno, alla chiusura del mercato. Il prezzo al quale gli investitori acquistano o vendono quote di un fondo comune di investimento è basato sul valore patrimoniale netto (NAV) del fondo calcolato alla fine della giornata di negoziazione. - Costi

ETF (Exchange Traded Fund). Gli ETF tendono ad avere costi complessivi inferiori rispetto ai fondi comuni di investimento, specialmente quelli a gestione passiva. Ciò è dovuto alla loro struttura di gestione più efficiente e alla minore necessità di personale per prendere decisioni attive.

Fondi comuni di investimento. I fondi comuni di investimento possono avere costi più elevati, specialmente quelli a gestione attiva, poiché richiedono una maggiore attività di gestione e ricerca da parte del personale. - Importo minimo di investimento

ETF (Exchange-Traded Fund). Gli ETF non richiedono un importo minimo di investimento specifico.

Fondi comuni di investimento. Alcuni fondi comuni di investimento possono richiedere un importo minimo di investimento iniziale. Questo può variare da fondo a fondo.

In sintesi, mentre entrambi gli ETF e i fondi comuni di investimento sono veicoli di investimento collettivo, le principali differenze risiedono nella modalità di negoziazione, nella gestione, nei costi e nella divisibilità delle quote. La scelta tra ETF e fondi comuni di investimento dipende dalle preferenze e dalle esigenze specifiche degli investitori.

L'operatività in strumenti finanziari può determinare perdite del capitale investito. Le Autorità Europee di vigilanza nonché quelle nazionali, Consob e Banca d’Italia, richiamano l’attenzione dei consumatori sugli elevati rischi connessi all’operatività su cripto-attività. AEV (Dettagli) – Consob e Banca d’Italia (Dettagli)

Prima di operare in strumenti derivati leggere attentamente i KIDs disponibili sul sito finecobank.com.

Questa è una comunicazione di marketing. Si prega di consultare il prospetto e i KID di Fineco AM MSCI EUR IG SRI Sustainable ex Fossil Fuel (1-3y) Corporate Bond UCITS ETF (IE000W6ZFH20), Fineco AM MSCI EUR IG SRI Sustainable ex Fossil Fuel Corporate Bond UCITS ETF (IE000NPK2VI6), Fineco AM MSCI EUR HY SRI Sustainable Corporate Bond UCITS ETF (IE000O2G7VL0), Fineco AM MSCI USD HY SRI Sustainable Corporate Bond UCITS ETF (IE0000JVOLK2), Fineco AM MSCI USD IG Liquid SRI Sustainable Corporate Bond UCITS ETF (IE000WMJVNE9), Fineco AM MSCI World Consumer Staples ESG Leaders UCITS ETF (IE0006XQ3YX3), Fineco AM MSCI World Financials ESG Leaders UCITS ETF (IE000VDP6OY8), Fineco AM MSCI ACWI IMI Cyber Security UCITS ETF (IE000VYO9NT0), Fineco AM MSCI World Information Technology ESG Leaders 20% Capped UCITS ETF (IE000SACNHU2), Fineco AM MSCI World Metals and Mining UCITS ETF (IE000EE3Q489), Fineco AM MSCI World Semiconductors and Semiconductor Equipment UCITS ETF (IE000C87OS21), Fineco AM MarketVector™ Artificial Intelligence ESG UCITS ETF (IE000QU8JEH5), Fineco AM MarketVector™ Bioproduction Tech & Tools ESG UCITS ETF (IE000RWFQT12), Fineco AM MarketVector™ Global Clean Energy Transition ESG UCITS ETF (IE000PN3F926), Fineco AM MarketVector™ Japan Quality Tilt ESG UCITS ETF (IE000QCDDND5), Fineco AM MarketVector™ Global Metaverse & e-Games ESG UCITS ETF (IE000WCPJOV4) prima di prendere una decisione finale di investimento. Il prospetto e il KID sono disponibili anche sul sito finecobank.com, presso i consulenti finanziari Fineco nonché sul sito finecoassetmanagement.com

Questi comparti mirano a raggiungere il proprio obiettivo di investimento replicando la performance degli indici di riferimento come indicati nei rispettivi KID. Nel tempo il valore dell’investimento e il rendimento che ne deriva possono aumentare così come diminuire. Al momento del rimborso l'investitore potrebbe ricevere un importo inferiore rispetto a quello originariamente investito.

Indicatore di rischio:

L’indicatore sintetico di rischio è un’indicazione orientativa del livello di rischio di un prodotto rispetto ad altri prodotti. Esso esprime la probabilità che il prodotto subisca perdite monetarie a causa di movimenti sul mercato.

Per maggiori informazioni fare riferimento al documento denominato KID “Documento contenente le informazioni chiave”.

CLASSE DI RISCHIO BASSA

Rischio minore

Rischio maggiore

1

2

3

4

5

6

7

- Fineco AM MSCI EUR IG SRI Sustainable ex Fossil Fuel (1-3y) Corporate Bond UCITS ETF

- Fineco AM MSCI EUR IG SRI Sustainable ex Fossil Fuel Corporate Bond UCITS ETF

- Fineco AM MSCI EUR HY SRI Sustainable Corporate Bond UCITS ETF

Abbiamo classificato questi prodotti al livello SRI=2 su 7, che corrisponde alla classe di rischio bassa. Ciò significa che le perdite potenziali dovute alla performance futura del prodotto sono classificate nel livello basso e che è molto improbabile che le cattive condizioni di mercato influenzino la capacità dell’emittente di pagare quanto dovuto.

CLASSE DI RISCHIO MEDIO-BASSA

Rischio minore

Rischio maggiore

1

2

3

4

5

6

7

- Fineco AM MSCI USD HY SRI Sustainable Corporate Bond UCITS ETF

- Fineco AM MSCI USD IG Liquid SRI Sustainable Corporate Bond UCITS ETF

Abbiamo classificato questi prodotti al livello SRI=3 su 7, che corrisponde alla classe di rischio medio-bassa. Ciò significa che le perdite potenziali dovute alla performance futura del prodotto sono classificate nel livello medio-basso e che è molto improbabile che le cattive condizioni di mercato influenzino la capacità dell’emittente di pagare quanto dovuto.

CLASSE DI RISCHIO MEDIA

Rischio minore

Rischio maggiore

1

2

3

4

5

6

7

- Fineco AM MSCI World Consumer Staples ESG Leaders UCITS ETF

- Fineco AM MSCI World Financials ESG Leaders UCITS ETF

- Fineco AM MarketVector™ Japan Quality Tilt ESG UCITS ETF

Abbiamo classificato questi prodotti al livello SRI=4 su 7, che corrisponde alla classe di rischio media. Ciò significa che le perdite potenziali dovute alla performance futura del prodotto sono classificate nel livello medio e che è molto improbabile che le cattive condizioni di mercato influenzino la capacità dell’emittente di pagare quanto dovuto.

CLASSE DI RISCHIO MEDIO-ALTA

Rischio minore

Rischio maggiore

1

2

3

4

5

6

7

- Fineco AM MSCI ACWI IMI Cyber Security UCITS ETF

- Fineco AM MSCI World Information Technology ESG Leaders 20% Capped UCITS ETF

- Fineco AM MSCI World Metals and Mining UCITS ETF

- Fineco AM MarketVector™ Artificial Intelligence ESG UCITS ETF

- Fineco AM MarketVector™ Bioproduction Tech & Tools ESG UCITS ETF

- Fineco AM MarketVector™ Global Clean Energy Transition ESG UCITS ETF

- Fineco AM MarketVector™ Global Metaverse & e-Games ESG UCITS ETF

Abbiamo classificato questi prodotti al livello SRI=5 su 7, che corrisponde alla classe di rischio medio-alta. Ciò significa che le perdite potenziali dovute alla performance futura del prodotto sono classificate nel livello medio-alto e che è molto improbabile che le cattive condizioni di mercato influenzino la capacità dell’emittente di pagare quanto dovuto.

CLASSE DI RISCHIO ALTA

Rischio minore

Rischio maggiore

1

2

3

4

5

6

7

- Fineco AM MSCI World Semiconductors and Semiconductor Equipment UCITS ETF

Abbiamo classificato questi prodotti al livello SRI=6 su 7, che corrisponde alla seconda classe di rischio più alta. Ciò significa che le perdite potenziali dovute alla performance futura del prodotto sono classificate nel livello medio-alto e che è molto improbabile che le cattive condizioni di mercato influenzino la capacità dell’emittente di pagare quanto dovuto.

Questo prodotto non garantisce nessuna protezione contro future performance negative di mercato, di conseguenza l'investimento iniziale può andare perso parzialmente o totalmente.

Se l'ICAV non è in grado di pagarvi quanto dovuto, potreste perdere il vostro intero investimento. Per poter operare in strumenti finanziari è necessario avere un deposito titoli attivo presso Fineco. L'operatività in strumenti finanziari può determinare perdite del capitale investito. Nel tempo il valore dell'investimento e il rendimento che ne deriva possono aumentare così come diminuire. Il rischio inflazione potrebbe influenzare il vostro investimento in strumenti finanziari. Per rischio inflazione si intende la possibilità che l'aumento del costo della vita riduca o annulli i rendimenti o il valore di un determinato investimento, in termini reali.

Maggiori informazioni sulle politiche di investimento in tema di sostenibilità di Fineco Asset Management sono disponibili in inglese alla pagina: finecoassetmanagement.com/sustainability.

I suddetti sono comparti di FAM Series UCITS ICAV, un fondo UCITS irlandese con patrimoni autonomi e separati. Fineco Asset Management D.A.C fa parte del gruppo FinecoBank. Fineco Asset Management D.A.C. è regolamentata dalla Banca Centrale d’Irlanda. La decisione di investire in detto fondo deve tenere conto di tutti i suoi obiettivi e le sue caratteristiche descritte nel relativo prospetto e nei KID.

Il gestore o la società di gestione può decidere di porre fine alla commercializzazione dei suoi organismi di investimento collettivo in conformità dell’articolo 93 bis della direttiva 2009/65/CE.

Messaggio pubblicitario con finalità promozionale. Per tutte le condizioni relative ai prodotti e servizi pubblicizzati occorre fare riferimento a fogli informativi e moduli informazioni pubblicitari e alla documentazione informativa prescritta dalla normativa vigente, disponibili alla sezione Trasparenza del sito e presso i consulenti finanziari abilitati all’offerta fuori sede Fineco. Tutti i prodotti offerti sono riservati ai correntisti Fineco.

Strumenti derivati: l'operatività in strumenti finanziari può determinare perdite del capitale. Gli strumenti finanziari derivati sono strumenti complessi e presentano un significativo rischio di perdere denaro rapidamente a causa dell'effetto leva. Operando in strumenti finanziari derivati e in marginazione le perdite possono anche eccedere il capitale investito.

L'impostazione degli ordini automatici non ne garantisce l'esecuzione al prezzo prefissato, in quanto il raggiungimento di tale prezzo è condizione per l'immissione dell'ordine e non per l'esecuzione dello stesso. Tra l'immissione dell'ordine e la sua esecuzione il prezzo può variare, soprattutto in presenza di particolari condizioni come, ad esempio, nel caso di titoli sottili o con forte volatilità. Prima di operare in strumenti finanziari derivati leggere i KIDs disponibili su questo sito.

Per le condizioni economiche, le caratteristiche, la natura e i rischi dei prodotti occorre fare riferimento all'integrazione contrattuale (di seguito "Integrazione Contrattuale") avente ad oggetto i servizi di ricezione e trasmissione di ordini, esecuzione ordini per conto di clienti anche mediante negoziazione per conto proprio di strumenti finanziari derivati, alle pertinenti Schede prodotto e Norme operative, disponibili sul sito finecobank.com.

Per poter operare in derivati è necessario: (i) aver sottoscritto l'integrazione Contrattuale per operare in derivati, (ii) aver superato il test sulla conoscenza degli strumenti complessi e (iii) aver compilato integralmente l’intervista MIFID ed essere in possesso di un livello di conoscenza ed esperienza derivante dalle informazioni rilasciate in linea con quello minimo previsto per operare su detti strumenti.

Le commissioni di negoziazione indicate per la compravendita di strumenti finanziari si riferiscono soltanto alle operazioni disposte online.

La selezione di ETF Franklin Templeton, Fidelity, Fineco Asset Management, Xtrackers, iShares - BlackRock e Amundi in promozione viene aggiornata ogni mese.

Promozioni ZERO COMMISSIONI DI ACQUISTO su:

FRANKLIN TEMPLETON: L’iniziativa è valida dal 01/07/2025 al 01/07/2026 con possibilità di successive proroghe e consente alla clientela di effettuare operazioni di acquisto, tramite la Banca, di una selezione di Exchange Traded Funds gestiti da Franklin Templeton. Regolamento

FIDELITY: L’iniziativa è valida dal 17/02/2025 al 17/02/2026, prorogata fino al 17/02/2027 e consente alla clientela di effettuare operazioni di acquisto, tramite la Banca, di una selezione di Exchange Traded Funds gestiti dal Fidelity Investments Inc. Regolamento

FINECO ASSET MANAGEMENT: L'iniziativa è valida dal 01/12/2024 al 01/12/2025, prorogata fino al 01/12/2026 e consente alla clientela di effettuare operazioni di acquisto, tramite la Banca, di una selezione di Exchange Traded Funds gestiti dal Fineco Asset Management. Regolamento

XTRACKERS: L’iniziativa è valida dal 01/12/2023 al 01/12/2024, prorogata fino al 01/12/2026 e consente alla clientela di effettuare operazioni di acquisto, tramite la Banca, di una selezione di Exchange Traded Funds gestiti dal Gruppo DWS (XTRACKERS). Regolamento

AMUNDI ETF: L’iniziativa è valida dal 11/07/2022 al 11/07/2023, prorogata fino al 28/03/2026 e consente alla clientela di effettuare operazioni di acquisto, tramite la Banca, di una selezione di Exchange Traded Funds gestiti dal Gruppo Amundi. Regolamento

ISHARES - BLACKROCK ETF: L’iniziativa è valida fino al 31/03/2026 e consente alla clientela di effettuare operazioni di acquisto, tramite la Banca, di una selezione di Exchange Traded Funds gestiti da iShares- BlackRock. Regolamento

Senza applicazione, durante il periodo di validità dell’iniziativa, indipendentemente dalla sede di negoziazione dello strumento finanziario:

- delle commissioni di negoziazione previste dal piano commissionale del rapporto di riferimento (es. Ordinario, Advice+, Advice);

- dei costi previsti per il servizio Replay (presente nell’Help al link help.finecobank.com/it/mercati-e-trading/etf-etc.html#costi-replay)

Le promozioni sono valide, senza limiti di controvalore, sia per singoli ordini di acquisto sia su piani di accumulo attivabili su dossier Ordinario (piani Replay). Per maggiori dettagli e per la lista degli strumenti consulti i regolamenti.

Franklin Templeton, relativamente agli ETF Franklin Templeton inclusi nella promozione, retrocede a Fineco una fee massima pari all’importo della commissione di negoziazione/dei costi previsti per il servizio Replay non applicati alla clientela.

Fidelity Investments Inc., relativamente agli ETF Fidelity inclusi nella promozione, retrocede a Fineco una fee massima pari all’importo della commissione di negoziazione/dei costi previsti per il servizio Replay non applicati alla clientela.

Fineco Asset Management, relativamente agli ETF Fineco Asset Management inclusi nella promozione, retrocede a Fineco una fee massima pari all’importo della commissione di negoziazione/dei costi previsti per il servizio Replay non applicati alla clientela.

Gli emittenti degli Xtrackers inclusi nella promozione retrocedono a Fineco una fee pari all’importo della commissione di negoziazione/dei costi previsti per il servizio Replay non applicati alla clientela.

Amundi Asset Management, relativamente agli Amundi ETF inclusi nella promozione, retrocede a Fineco una fee massima pari all’importo della commissione di negoziazione/dei costi previsti per il servizio Replay non applicati alla clientela.

Gli emittenti degli iShares - BlackRock ETF inclusi nella promozione retrocedono a Fineco una fee pari all’importo della commissione di negoziazione/dei costi previsti per il servizio Replay non applicati alla clientela.

Nei casi in cui la divisa di negoziazione dello strumento dovesse risultare differente rispetto a quella del conto di regolamento delle operazioni, la Banca applica un tasso di cambio che incorpora una componente di costo sotto forma di spread (differente in funzione delle divise utilizzate). Dettagli